平安证券11月21日发布环保公用行业研究报告,报告摘要如下:

事项:

2016年11月17日,发改委、住建部共同发布《“十三五”全国城镇污水处理及再生利用设施建设规划(征求意见稿)》(以下简称“征求意见稿”),针对“十三五”期间城镇水污染治理做出全面规划,总投资达5828亿元。

平安观点:

城镇污水处理市场近乎饱和,总投资或低于“十二五”:“十二五”期间我国污水处理设施由1.25亿立方米/日增至2.17亿立方米/日,规划投资1040亿元,实际投资估算近3000亿元,远超规划预期。“十二五”期间污水处理规划投资4300亿,实际投资远超预期,直接导致“十二五”末期城镇污水处理市场几乎饱和,“十三五”期间城镇污水处理市场投资主要以提标改造与管网建设为主,总投资或将低于“十二五”。

“水十条”万亿大市场,流域治理与农村污水治理将成重点:我们估计受“水十条”拉动,整个“十三五”期间水污染治理市场有望超过2万亿。水污染治理主要包括城镇污水、农村与流域污染治理、工业污水治理三大领域,扣除城镇污水治理市场,农村与工业污水市场有望超过1.5万亿,占比超过75%。由于农村、流域污染治理市场多为工程类投资,以政府投资为主,我们预计农村水污染与流域污染治理的PPP 项目后期会逐步增加。

污泥市场空间大,再生水市场低于预期,城镇市场首当其冲:污泥与再生水是城镇污水治理市场潜在增量最大的两个细分市场。我国目前城镇污泥处理率不到30%,根据征求意见稿,到2020年城市、县城污泥无害化处理率将达90%、70%。

由于污泥长途运输困难,污水处理厂原位处理约束条件多,无害化处理设施建设时间长,污泥公司将迎来发展良机,城镇市场等污泥量大的地区首当其冲。再生水“十三五”期间投资估计仅为200亿元,主要针对上海、广东、江苏等发达地区,市场覆盖率较当前增长仅为10%左右,低于市场预期。

投资建议:征求意见稿对各细分领域市场规模、省份投资均作出了具体估算。我们建议重点关注具体省份提标改造、污泥与黑臭水体治理的市场,建议关注包括中电环保、盈峰环境、国祯环保。

事件:

发改委今日发布《“十三五”全国城镇污水处理及再生利用设施建设规划》,对未来五年全国污水处置产业链的各板块提出量化目标,并相应的核算了投资规模空间。

对于其中涉及的各项投资/产能指标,我们分别与2016年11月发布的征求意见稿和“十二五”规划比较。

点评:

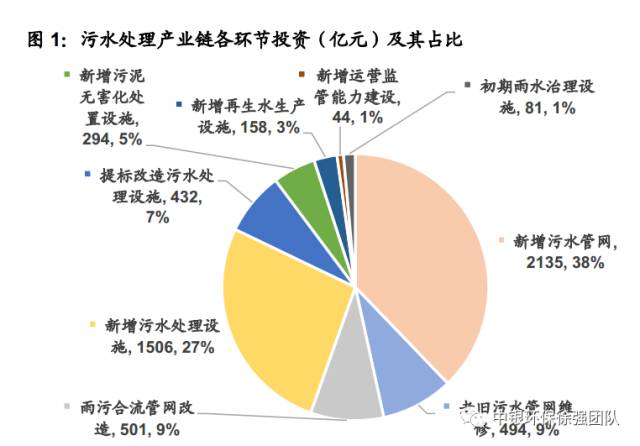

“十三五”规划污水处理领域总投资5644亿,剔除管网项目后,较“十二五”同期增长38%

发改委今日发布《“十三五”全国城镇污水处理及再生利用设施建设规划》,预计”十三五”期间污水处置板块总投资约5644亿元,较之”十二五”期间规划投资4271亿元,增长32%,剔除管网项目后增长38%。

其中:投资规模较大的板块:1)新增污水管网投资3129亿元,占比55%,同比增长28%;2)新增污水处理设施投资1506亿元,占比27%,同比增长45%;3)升级改造污水处理设施投资432亿元,占比8%,同比增长215%。

我们将“十三五”规划与“十二五”规划进行比较,发现此次规划制定更加务实,其中再生水与污泥项目的投资规划出现回落,我们认为这与“十二五”目标设置偏高,两个板块没有完成任务有关,“十三五”将存在补偿性增长空间。

比较正式版本与2016年11月发布的征求意见稿,污水处置相关设施总投资规模由5829亿元降低至5644亿元(减少185亿元)。其中变化较为明显的包括:(1)污水处理设施投资增加314亿元。(2)管网相关项投资减少435亿元;再生水生产设施投资减少57亿元。

再生水和污泥投资仍存较大预期差,后续还将有大量项目释放,板块机会值得重点关注

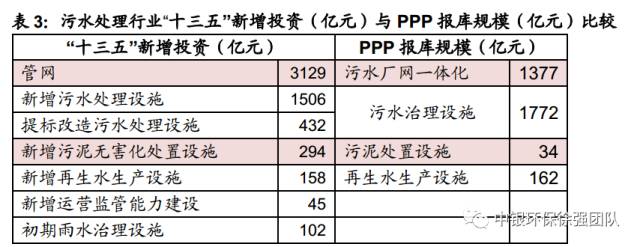

为了分析此次污水处理“十三五”规划投资规模的超预期程度,我们将发改委发布的投资预测数据,与财政部12.95万亿PPP库中的污水、再生水、管网、污泥类投资项目进行一一比较,以考察污水处理板块的相关需求,是否得到充分的市场预期。

如下表所示,管网和污泥板块的“十三五”新增投资规模,显著高于PPP报库规模,说明政策力度超越市场以及地方政府的预期,后续出台更多优惠政策并释放更多项目订单是大概率事件。另一方面,“十二五”再生水与污水处置设施目标均未达到,未来存在较大的补偿需求。

我们将本次发改委披露的2015年各项污水处置设施完成情况,与 “十二五”规划数据进行比较。 “十二五”期间,污水处理率等目标均超额完成任务,并在“十三五”期间进一步提高要求。但再生水与污水处置设施没有达到预定目标,此两板块存在补偿性增长空间。叠加上文对于“十三五”规划与PPP比较数据,我们认为再生水和污泥投资机会值得重点关注。

比较各项水处理产业链量化目标,在征求意见稿与正式稿之间的差别,可发现正式稿中将欠发达地区的标准合理小幅下调,有利于提高政策的可执行性,避免一刀切情况下带来的政策不合理。

再生水是现阶段最为经济的非常规水资源,“十三五”污水资源化趋势值得重视

中国结构性、功能性缺水现象严重,现阶段南水北调、海水淡化、中水回用是主要的三种非常规水源,而中水回用在“十三五”的发展空间最大。因为中水一方面靠近用水中心,输送成本经济;另一方面北方地区中水处理成本低于海淡等技术路线,是短期最有力的补充性水源。

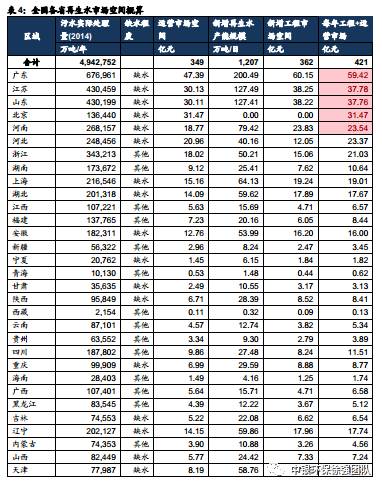

“十三五”再生水投资规模158亿元,但根据其再生水处理率目标,估算市场空间更高:再生水板块的“十二五”目标并未达到,且“十三五”再生水利用率目标进一步提升,我们认为需要高度关注该板块借势政策利好,实现补偿性增长的空间,根据各省污水处理规模与缺水程度,我们估算“十三五”期间全国每年再生水运营市场空间将达到349亿元,工程市场将达到362亿元。假设工程市场分五年匀速释放,计算各省每年市场空间,其中,广东、江苏、山东、北京、河南五个主要省市的运营与工程市场空间领先全国,建议关注RO膜绝对龙头南方汇通、全国水处理龙头公司碧水源、深耕京津冀市场的津膜科技。

污泥处置能力大幅提升,彰显政府对于污泥无害化处理的重视程度

“十三五”规划中,对污泥处置投资估算为294亿元,占比总投资5%,新增污泥无害化处理处置设施规模目标,为9.75万吨/日,处理能力提升161%,其中计划新增或改造污泥无害化处理处置设施总规模为6.01万吨/日;针对不同区域的处理率目标也显著提升20pct以上。

现阶段污泥处置已经成为污水处理工艺链的最薄弱环节,与之相关的排放标准和政策一直处于灰色地带。根据2014年全国污水处理量494亿吨计算,每年全国湿污泥产量约为2976万吨(万吨水6吨泥),按照每吨湿污泥处理成本200元,每吨污泥处置产能投资45万元计算,每年污泥处置运营市场空间可达60亿,整体设备市场空间约为367亿元,按照设备5年折旧期计算,污泥处置市场每年空间133亿元。随着中国城市污水和工业污水处理普及率与排放标准提高,污泥相关的政策有望快速填补,“重污水、轻污泥”的现象将得到改观,建议高度关注涉猎污泥业务的标的:中金环境、天翔环境与高能环境。

投资观点:关注再生水处置与污泥处置市场

综上所述,“十三五”污水处置行业较之 “十二五”,市场空间增长32%,剔除环保企业涉猎较少且利润较薄的管网类投资,市场空间增长38%,行业高景气区间即将到来,建议关注具备政策超预期与补偿性增长的再生水处置与污泥处置市场。推荐标的:南方汇通、碧水源、津膜科技、兴源环境、中金环境、天翔环境与高能环境。